Dinámica y perspectivas del sector automotor en Bogotá

Archivo de descarga:

La industria automotriz colombiana está conformada por la actividad de ensamble de vehículos y de motocicletas, lo mismo que de la producción de autopartes. Tradicionalmente ha sido un sector importante para la industria nacional, toda vez que, entre otras cosas, genera constantemente aportes significativos en innovación y transferencia de tecnologías.

A escala mundial se le denomina como un sector “punta de lanza”, dado sus efectos en cadena sobre otras actividades económicas del sector comercial e industrial. En el ámbito nacional, fue seleccionado por el Programa de Transformación Productiva (PTP) como uno de los dieciséis sectores de Talla Mundial[1], inclusión que busca promover y potencializar el sector con un plan de acción hasta el año 2032, enfocado en la exportación competitiva, dado que Colombia es el cuarto productor de vehículos en la región, luego de Brasil, México y Argentina.

Por esta y otras razones, el Observatorio de Desarrollo Económico de Bogotá quiere analizar en esta nota editorial la dinámica de la industria automotriz en la capital durante el 2015, teniendo en cuenta que esta ciudad es el principal mercado del país para este tipo de bienes, por lo que su desempeño afecta la producción total, el comercio minorista y el empleo total.

El 2015 fue un año difícil para la industria automotriz, primero porque el 2014 fue especialmente bueno con 326.023 unidades vendidas, pero también por fenómenos económicos como la devaluación del peso que ha provocado aumento de precios y contracción de la demanda. Pese a la incertidumbre con el precio del dólar y las dificultades de financiamiento, algunos empresarios prevén vender en 2016 más o menos las mismas unidades de vehículos que se vendieron el año inmediatamente anterior (283.267) y para ello ya han tomado políticas gerenciales como rotar inventarios o mantener un turno de producción, que les permitan hacer sostenible el difícil momento.

Este documento muestra, en primera medida, la caracterización del sector (principales ensambladoras en Colombia y su participación, importaciones y tipos de vehículos); después, se presentará la situación que enfrentó el sector automotor en 2015, analizando las cifras de industria, comercio interno y comercio externo de este tipo de bienes. Se hablará también del comportamiento del dólar, factor principal en la dinámica de la industria, al afectar, sobre todo, los precios finales de venta. Por último, se presentarán las perspectivas del sector para 2016 y unas conclusiones finales.

Caracterización del sector

En Colombia, son cuatro ensambladoras las que concentran el 96% de la producción en términos de unidades: i) General Motors Colmotores (marcas Isuzu, Suzuki, Volvo y Chevrolet); ii) Sofasa (marca Renault); ii) Hino Motors Manufacturing (marca Hino – grupo Toyota); y iv) Carrocerías Non Plus Ultra (marca propia, CKD Volkswagen)[2]. GM Colmotores y Carrocerías Non Plus Ultra, están ubicadas en la ciudad de Bogotá, la ensambladora de Renault está establecida en Envigado e Hino Motors en Cota.

En el 2014, el mercado de ventas al por mayor (ventas a concesionarios) se repartía en 33,4% para ensamblados nacionales y 66,6% para importados, a diciembre de 2015 esta repartición fue similar: 34,6% ensamblados y 65,4% importados. Pese a la leve mejoría de los ensamblados con respecto a su participación en el mercado, la supremacía de los importados es innegable y muestra que las empresas nacionales todavía enfrentan muchos retos para crecer en el mercado interno.

Bogotá tiene el parque automotor más grande del país, con una circulación superior a un millón de automóviles privados, mientras que las ventas de vehículos en la capital representan el 33% del total nacional. Estas características hacen que la participación de la ciudad en las ventas totales de vehículos (tanto importados como ensamblados) haya sido siempre alta. Si bien ha venido cediendo terreno, dado que, mientras que en 2014 la participación correspondió a 36,8%, para 2015 esta se redujo en 3,7 puntos porcentuales. Sumado a esta pérdida, las ventas en unidades durante el 2015 mostraron reducción, ya que el mercado nacional automotor ha enfrentado una crisis derivada de choques externos como la devaluación del peso.

En la capital, los automóviles representan el 58,2% de la participación en el mercado, lo cual significa que es el tipo de vehículo más vendido, con 54.613 unidades para 2015. Le siguen los utilitarios[3] (32,1%), los taxis (4,2%) y los pick up[4] (3,4%). Estos tipos de vehículos, que son los más representativos para el mercado capitalino, con respecto a 2014, presentaron una reducción en las ventas del -17,2%, -22,9%, -27,3 y -29,2% respectivamente.

GM Colmotores, la más grande ensambladora del país, ubicada en Bogotá, disminuyó en 17,4% sus ventas en el 2015 con respecto al año anterior. La disminución en las ventas a concesionarios fue de -18,1%. Chevrolet, su marca principal, tiene una participación en el mercado del 23,9%, 1,3 puntos porcentuales menos que la obtenida el año pasado. Pese a esto, sigue siendo la marca líder en la venta de carros en Bogotá y Colombia. Las líneas Chevrolet Sail, Spark GT y Tracker, le permitieron a GM Colmotores solventar los difíciles tiempos que está experimentando la industria, al ser los vehículos que más crecen en sus respectivos segmentos. También ayudaron decisiones gerenciales, como reducir la producción, pasando de dos turnos (segundo semestre de 2014) a un solo turno en fábrica. La empresa también se ha visto abocada a subir los precios ante la fuerte devaluación que será analizada más adelante.

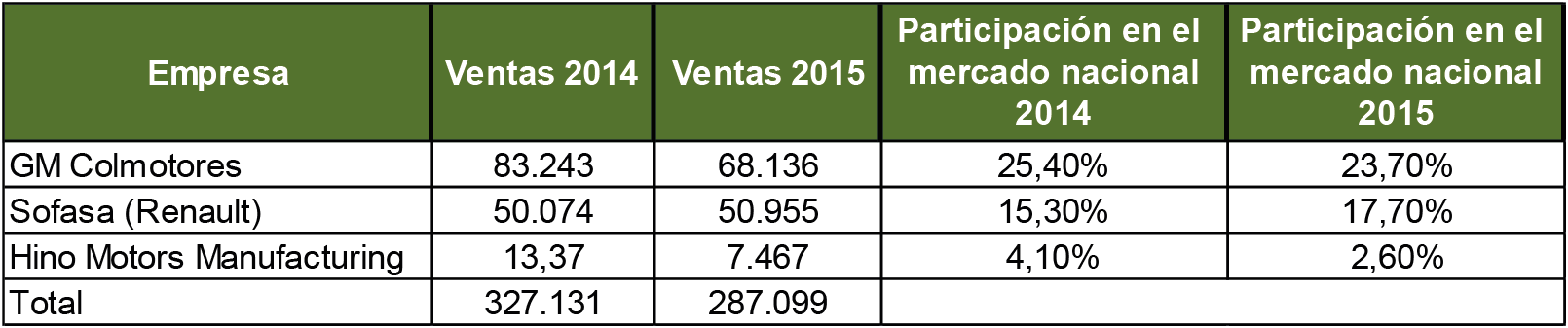

Como se observa en el cuadro 1, las ventas de las tres principales ensambladoras del país cayeron, a excepción de Sofasa – Renault, que incrementó sus unidades vendidas al por mayor en 1,8%, situación que llevó a que también aumentara su participación en el mercado en 2,4 puntos porcentuales. GM Colmotores continúa siendo la empresa líder del sector, pero registró una disminución en las ventas a concesionarios (cerca de 68 mil unidades menos) y en participación en el mercado (1,7 puntos menos).

Cuadro 1: Ventas al por mayor de las tres principales ensambladoras del país y participación en el mercado nacional (2014 – 2015)

Fuente: ANDI. Informe sector automotor 2014 y 2015

De acuerdo a un especial del sector automotor hecho por el diario Portafolio, Renault Sofasa invirtió 42 millones de euros en adecuaciones de su planta en Envigado (Antioquia), para producir el modelo Logan (lanzado a mediados de agosto del 2015). Su competidor más cercano, el Chevrolet Aveo, se dejó de producir hace dos años. Estas inversiones permitirán aumentar la capacidad actual de la planta de producción, de 80 mil vehículos al año a 82 mil (esta es la capacidad máxima, no necesariamente quiere decir que se vaya a producir dicha cantidad de vehículos).

En abril de 2014 se cerró la planta de ensamblaje de la Compañía Colombiana Automotriz (marcas Ford, Mazda y Mitsubishi), ubicada en Bogotá, lo cual podría haber afectado la participación de la capital en las ventas de vehículos y haber propiciado la mayor participación de Sofasa y su marca Renault.

Difícil situación para los productores y ensambladores nacionales

Para analizar la situación actual, debemos revisar las cifras de producción, ventas y personal ocupado de los productores de vehículos y automotores.

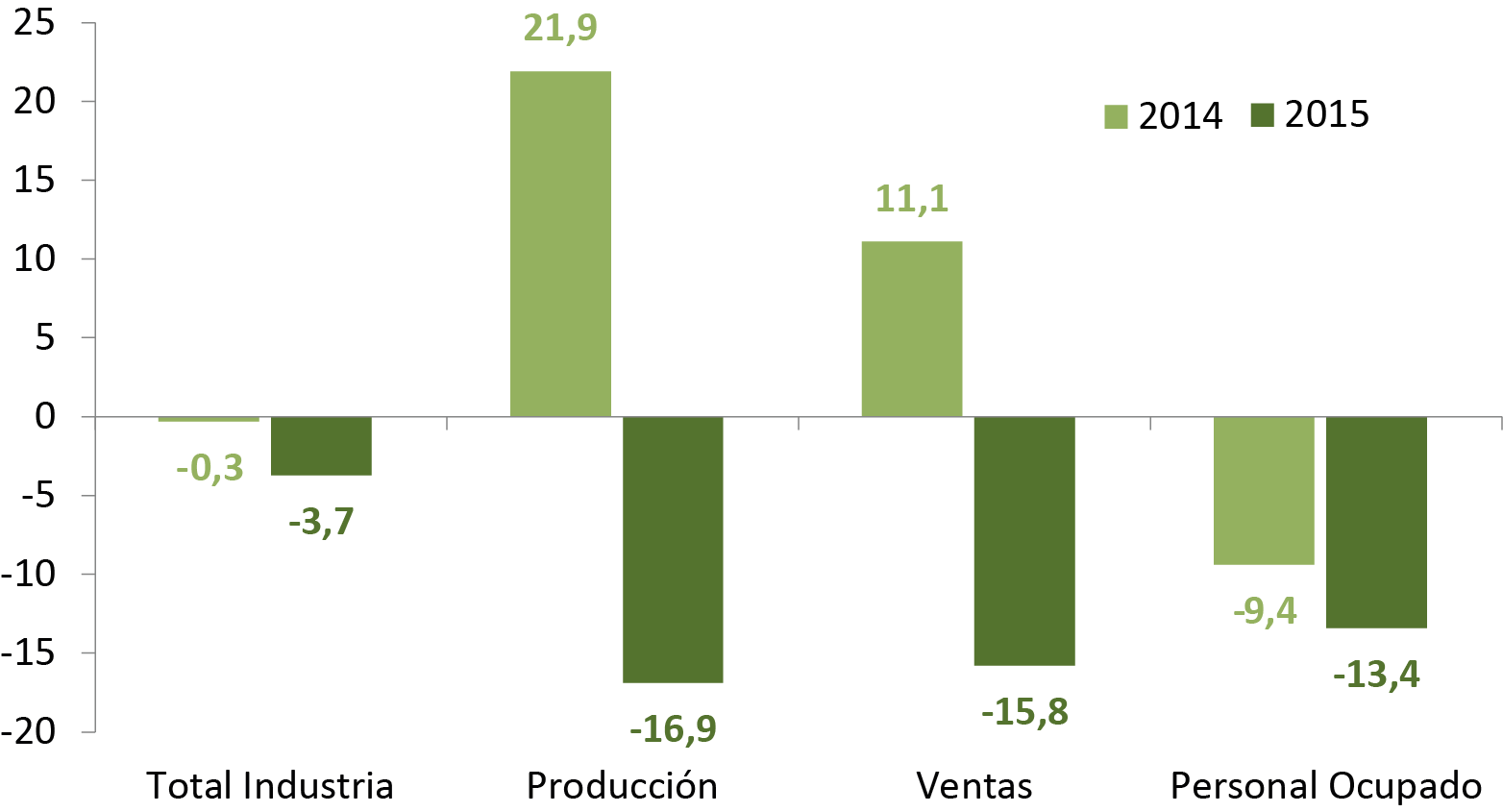

La industria automotriz es un sector cuyos efectos sobre el comportamiento fabril de Bogotá siempre serán considerables, tanto en producción, como en ventas y generación de empleo. Los resultados de 2015 permiten ver cómo se ha desacelerado, al igual que la industria manufacturera colombiana en general. En el 2015 (año corrido a septiembre) se presentó una caída del sector fabril en Colombia y la industria bogotana no fue ajena a este comportamiento, registrando una variación en la producción de -3,7%, en la cual, la fabricación de vehículos automotores, autopartes y otro tipo de equipo de transporte contribuyeron negativamente en -1,7%, siendo la contribución negativa más alta con respecto a las otras clases industriales. La misma situación se presenta en las ventas, donde el sector de vehículos aportó -1,2% a la caída de -2,1% reportada en las ventas de la industria bogotana.

La producción de vehículos automotores, autopartes y otros tipos de equipo de transporte cayó en Bogotá -16,9% durante el año corrido (hasta septiembre de 2015). Igualmente cayeron las ventas de ésta industria (-15,8%) y su personal ocupado (-13,4%). La caída en la producción real de vehículos, autopartes y otros tipos de equipo de transporte, tuvo un gran impacto en la producción industrial de Bogotá, junto con otros grupos como: “Confecciones y prendas de vestir, hilatura, tejedura y textiles” (-5,7%) y “edición e impresión” (-8,3%), que también presentaron importantes caídas con respecto al mismo periodo de 2014.

Durante 2015, los empresarios bogotanos dedicados a la producción y ensamblaje de vehículos y autopartes han registrado resultados operacionales inferiores a los obtenidos durante 2014, afectados por la devaluación del peso y la mayor oferta de productos manufacturados en otras regiones del país, coyuntura a la que se agrega el cierre de la planta de Mazda en 2014, que operó durante muchos años en la localidad de Puente Aranda. También tuvo que ver la menor demanda de autopartes (amortiguadores, sistemas eléctricos, guayas, entre otros) y el continuo aumento en el precio de las materias primas importadas.

Finalmente, el personal ocupado también ha caído. La disminución en el número de empleados fue de -13,4% con respecto a 2014, situación que tiene relación con las cifras negativas en la producción y ventas, explicadas anteriormente.

Gráfica 1: Fabricación de vehículos automotores, autopartes y otros tipos de equipo de transporte en Bogotá. Variación porcentual, 2014-2015 (año corrido a septiembre)

Fuente: DANE – Muestra Trimestral Manufacturera de Bogotá – III Trimestre 2015

Menor comercialización de vehículos automotores afectó las ventas totales de comercio en Bogotá

En cuanto al comercio al por menor, podemos indicar que, tanto en Colombia como en Bogotá, para 2015 se presentó una desaceleración importante con respecto a 2014, teniendo en cuenta que el comercio capitalino representa cerca del 40% de lo comercializado a escala nacional. Las cifras del comercio interno para la capital del país estuvieron muy afectadas por la menor comercialización de vehículos automotores.

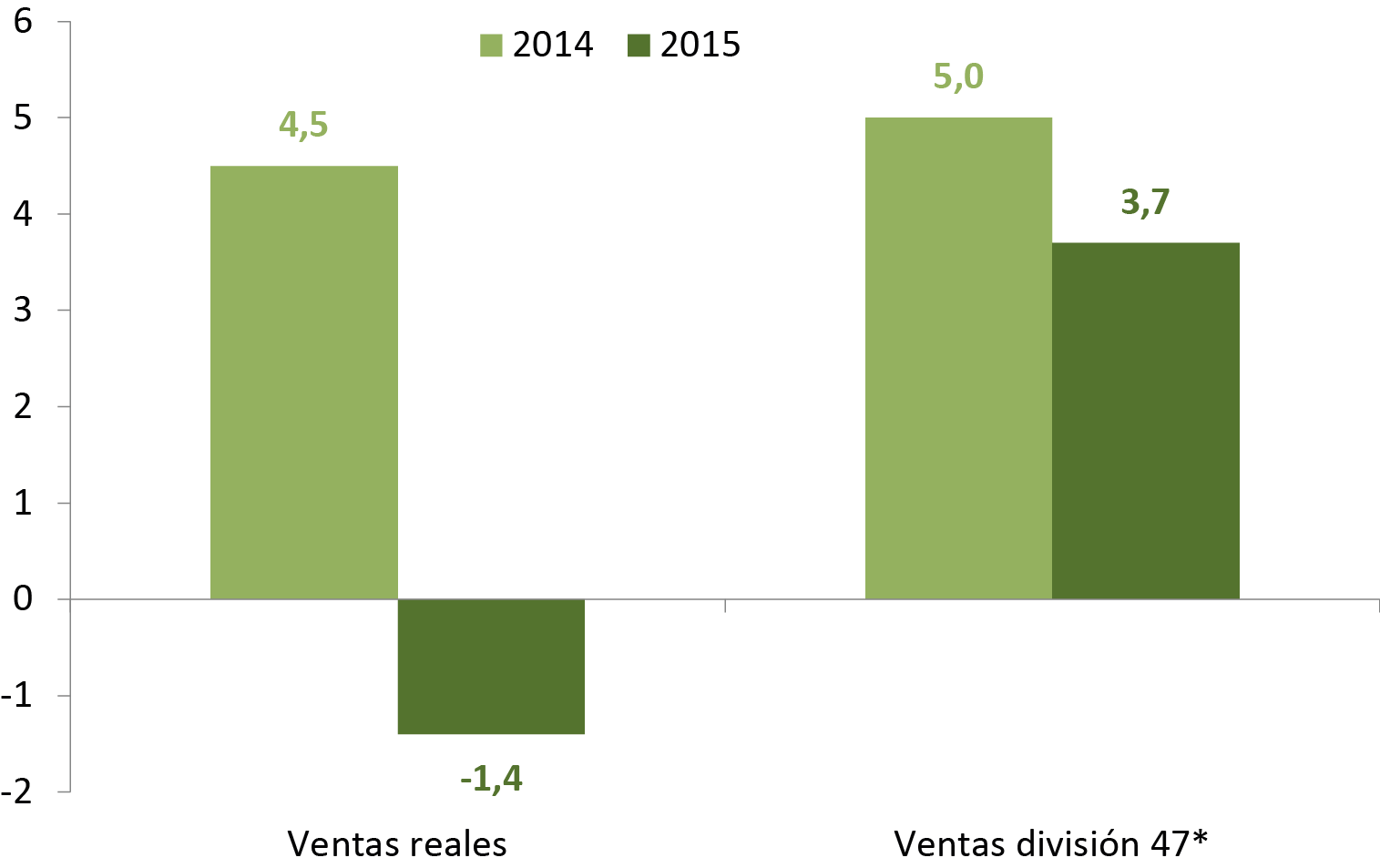

En el año corrido (a noviembre) las ventas reales en Bogotá disminuyeron -1,4%, situación que contrasta con el incremento del 4,5% obtenido en 2014. En la capital, el crecimiento en las ventas estuvo motivado por la apertura, consolidación y expansión de establecimientos, así como por el ingreso de nuevos competidores. Asimismo, hay que tener en cuenta los efectos positivos que tuvo el black friday en Bogotá y Colombia, y la extensión de aniversarios y eventos promocionales de grandes almacenes y superficies.

Las fuentes de información que le reportaron al DANE menores ventas, son empresas relacionadas con la industria automotriz, la cual sigue afectada por una reducción de la demanda por efecto de la devaluación de la moneda nacional. Adicional a lo anterior, en Bogotá se presentó baja disponibilidad de inventarios de vehículos por parte de algunas firmas y cierre de concesionarios, sumado al bajo financiamiento por dificultades con el sistema bancario. Este año no hubo feria internacional del automóvil, lo cual creó un efecto rebote con respecto a noviembre del año anterior, donde la variación del comercio fue de 7,9%.

La caída en las ventas reales es producto de la menor comercialización de vehículos y motocicletas, productos que al excluirlos, junto con el combustible, hacen que el comercio crezca 3,7%. Esta medición de comercio (división 47) que excluye combustibles, lubricantes, vehículos, motos y repuestos, es una forma de restar el efecto que tienen estos productos en la medición comercial. El dato de 3,7%, corrobora que sin combustibles ni vehículos, la variación de las ventas del comercio capitalino habría sido positiva.

Vale la pena hacer la salvedad de que, dado que el DANE no ha desagregado por líneas de mercancías la encuesta mensual de comercio al por menor, no sabemos exactamente la variación porcentual de las ventas, y el empleo en la línea de vehículos, repuestos y lubricantes, solo contamos con una proxy (división 47: comercio al por menor excepto combustibles) que da luces sobre lo que sucede con el comercio sin una serie de bienes relacionados con la industria automotriz y un cálculo que no es publicable por el DANE (división 45: comercio de vehículos automotores y motocicletas, sus partes, piezas y accesorios. Incluye combustibles para vehículos).

Gráfica 2. Ventas totales y ventas sin combustible del comercio al por menor en Bogotá. Variación porcentual año corrido a noviembre 2015/2014

Fuente: DANE, Encuesta mensual de comercio al por menor

* Comercio al por menor excepto combustibles

A nivel nacional, donde si hay una desagregación por líneas de mercancías, los vehículos automotores y motocicletas cayeron 12% en 2015 (enero – noviembre). En Colombia, el número de vehículos vendidos cayó en todos los segmentos para el periodo analizado, principalmente en vehículos de transporte público (-22,7%), vehículos de carga (-20,7%) y camperos y camionetas (14,7%). Aunque los automóviles particulares aumentan en 2,7% las ventas monetarias, caen en 9% las unidades vendidas, lo cual demuestra que los vehículos se vendieron a precios más altos que en 2014.

Menores ventas y matrículas de vehículos y automotores

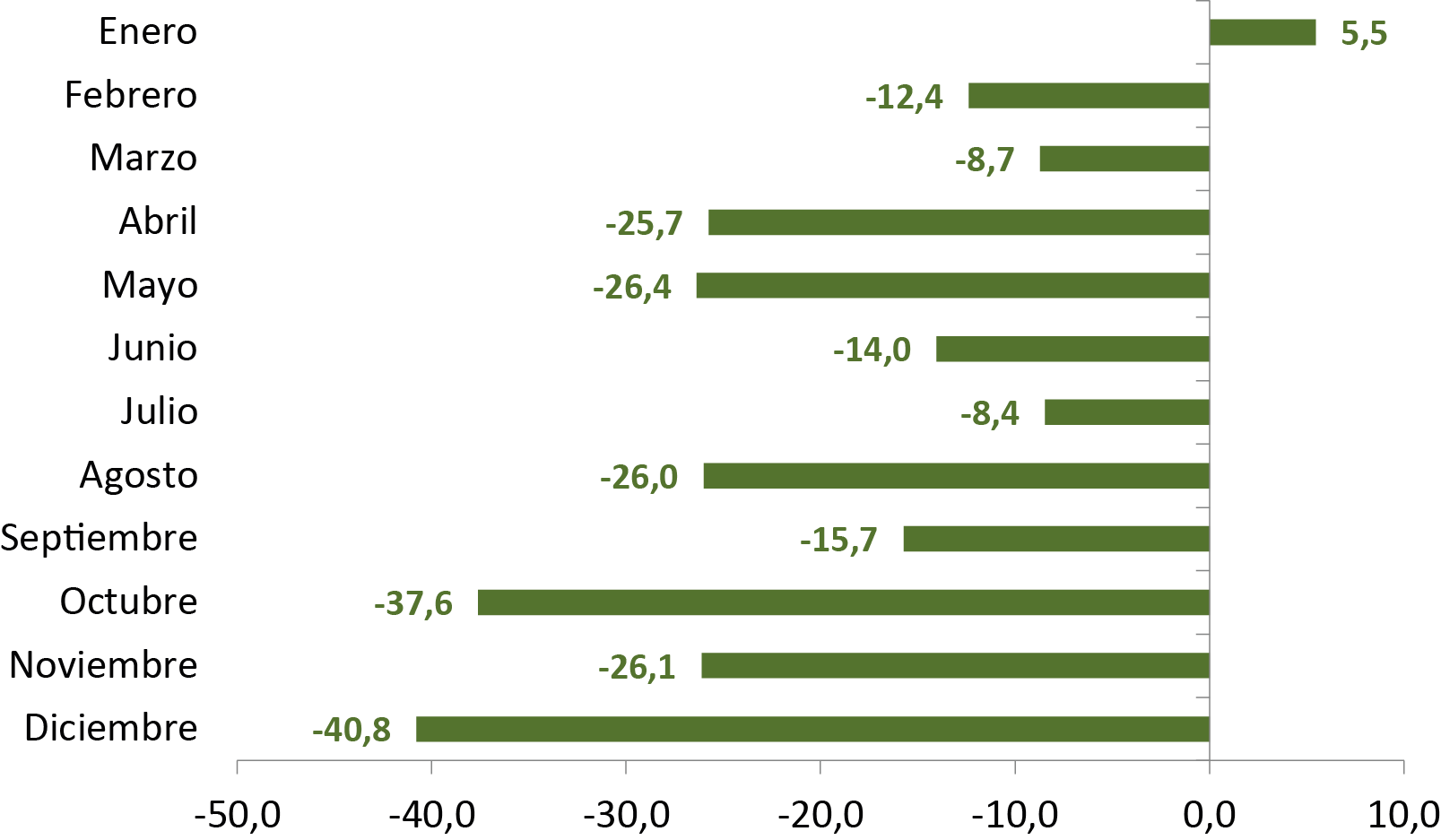

Finalmente, y para corroborar la difícil situación del sector, observamos el número de matrículas de vehículos nuevos en el distrito, el cual, desde febrero de 2015 viene representando cifras negativas, siendo estas más pronunciadas en los meses de diciembre y octubre (ver gráfica 3). En 2015 se vendieron 93.762 carros nuevos en Bogotá, 21,8% menos que en 2014 (26.204 vehículos menos matriculados). En el año 2015 se vendieron en Colombia 283.267 vehículos (tanto importados como nacionales), lo cual representó una disminución del 13,1% con respecto a 2014.

Gráfica 3. Matrículas de vehículos nuevos en Bogotá Variación porcentual mensual 2015/2014

Fuente: Fenalco. Comité automotor colombiano

El efecto de la devaluación del peso

El fenómeno más importante que explica la desaceleración que vive la industria y el comercio de vehículos automotores, en el cual el Gobierno bogotano no tiene poder de decisión y por el contrario obedece al manejo macroeconómico del Gobierno nacional y a los mercados internacionales, es la fuerte devaluación del peso durante el último año.

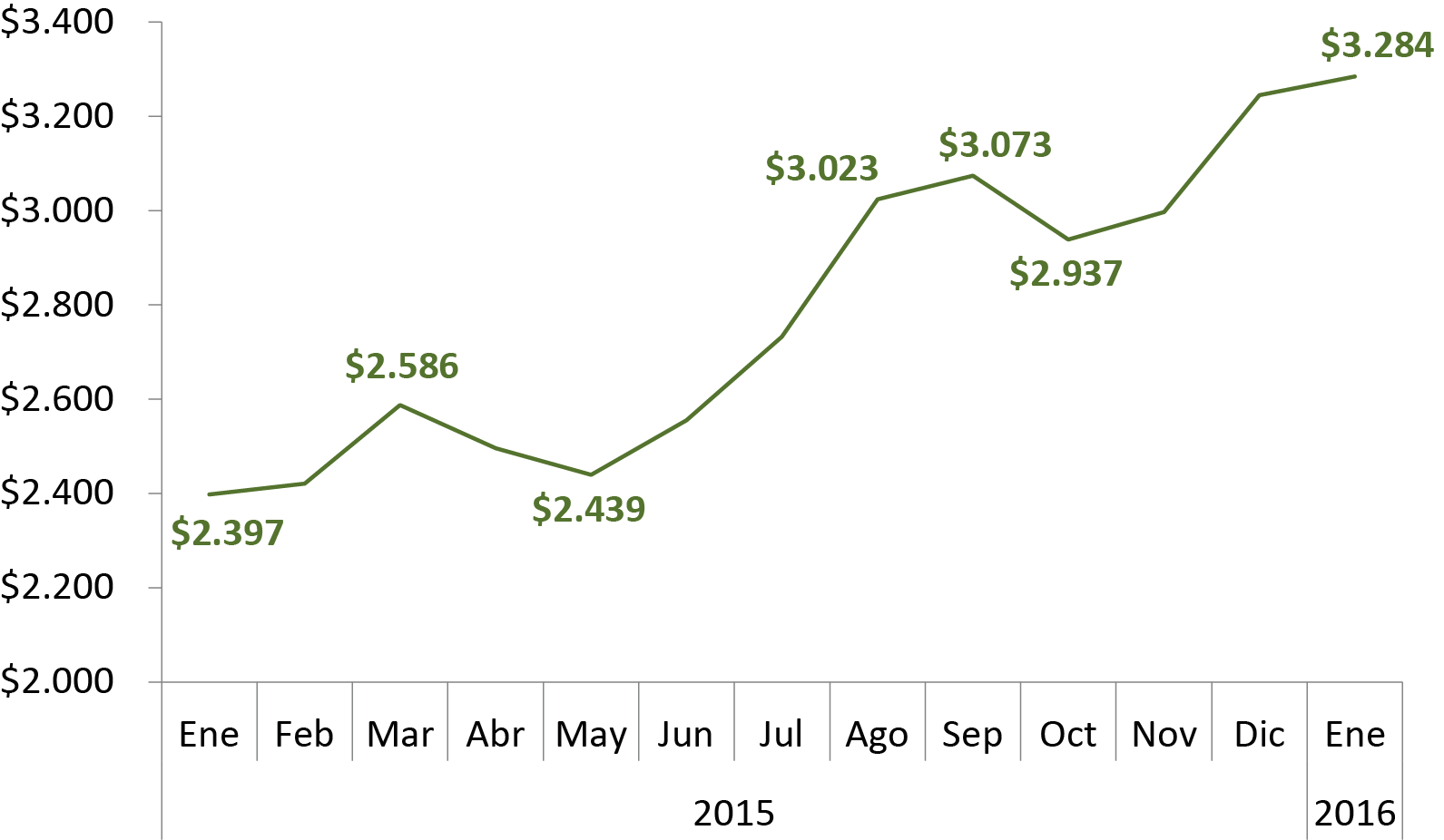

El dólar se encareció $886 pesos desde enero de 2015 hasta enero de 2016, lo que indica una devaluación del 37% de la moneda colombiana. En el primer mes de este año, la divisa se cotizó a $3.284,03.

Los analistas explican que los factores que inciden en esta situación cambiaria son la mejoría de la economía estadounidense, los problemas que enfrenta la economía de China y la caída de los precios del petróleo (actualmente se cotiza a 30 dólares el barril), teniendo en cuenta que van a ser menos los dólares que entrarán al país producto del pago por los barriles de crudo que vendemos en el exterior. Otra razón que ha sido esgrimida es que los capitales extranjeros están saliendo de los mercados emergentes, entre ellos el de Colombia, en busca de una mejor rentabilidad representada en la tasa de interés de la Reserva Federal de Estados Unidos.

También hay factores internos que han incidido en esta situación. El director de macroeconomía de la Facultad de Economía de la Universidad de los Andes, menciona el déficit externo de la economía (exportaciones inferiores a las importaciones) y el fiscal, como los factores internos más importantes, pues generan miedo y envían señales de incertidumbre a los inversionistas internacionales, lo que hace que una gran cantidad de recursos estén saliendo de Colombia.

Gráfica 4. Cotización del dólar en Colombia Promedio mensual en pesos, enero 2015/2016

Fuente: Banco de la República

La mayor cotización del dólar afecta la industria automotriz, porque los vehículos nuevos importados son pagados en dólares por los concesionarios e importadores, y porque los ensamblados o fabricados en el país tienen muchos componentes, como los motores, que se traen desde el extranjero y también se pagan en dólares.

Según el diario Portafolio, esto significa que, si ensamblar un vehículo hace dos años, cuando el dólar estaba en 1.800 pesos, costaba 20.000 dólares, probablemente ese siga siendo el precio al cual viene desde el extranjero, pero con la diferencia del precio del dólar a 3.100 pesos, que viene a costar casi el doble una vez se pone en la vitrina en Colombia.

Esta situación cambiaria ha afectado los precios de estos bienes. Según el DANE, en lo corrido de 2015, los precios de los vehículos y otros medios de transporte personal subieron 15,3%. Aunque se presentan diferencias entre modelos y marcas, porque depende de dónde provienen, ya que en cada país se ha devaluado la moneda de forma distinta.

El análisis del comportamiento del comercio exterior muestra que las importaciones de vehículos automotores[5] en Bogotá disminuyeron 47,3% (a noviembre de 2015) provenientes principalmente de México, país que importa el 28% de las unidades que llegan a la capital. En términos de cantidades, las importaciones bogotanas de vehículos fueron en 2015 de 110.072 unidades, 41,5% menos que lo importado para 2014 (enero – noviembre).

Por el contrario, a nivel de exportaciones originadas desde las ensambladoras ubicadas en Bogotá reportaron un aumento de 33,1%. El mercado principal de la industria de vehículos bogotana es Estados Unidos (30,1% de las unidades exportadas) y México. A los países latinoamericanos como Brasil, Ecuador y Panamá se exportan más o menos 7 mil carros, a pesar de las restricciones impuestas por Ecuador y el cierre total del mercado venezolano. La industria automotriz colombiana está intentando abrir nuevos mercados como el chileno, que se caracterizan por su competitividad (5.158 vehículos exportados en 2015 desde Bogotá). Las exportaciones en cantidades aumentaron 19,2%, pues pasaron de 133.357 unidades en 2014 a 158.996 en 2015 (enero – noviembre).

Los anteriores datos de comercio exterior muestran que la devaluación del peso ha impactado la importación de vehículos, los cuales se venden más caros en el mercado interno. Es por esto que los vehículos ensamblados en Colombia han ganado más participación en el mercado y han podido exportar más unidades al extranjero.

Bajo optimismo y confianza

De acuerdo con los resultados obtenidos a partir de la encuesta de opinión del consumidor que mensualmente realiza Fedesarrollo, la confianza de los hogares bogotanos en noviembre, medida como un balance de respuestas positivas y negativas, aumentó 0,4 puntos porcentuales (p.p.) con respecto al resultado obtenido en octubre de 2015, pasando de 5,5% a 5,9%. Con respecto a la disposición a comprar vehículos, se puede apreciar de manera más contundente el efecto del dólar en la economía, ya que en 2015, el indicador no ha registrado un valor positivo y en noviembre cerró en -29,3%, 1,2 p.p. por debajo del registro de octubre.

Perspectivas 2016

El comportamiento del sector automotor durante 2016 dependerá, en gran medida, del precio del dólar, aunque también importarán variables como el poder adquisitivo de las personas, las tasas de interés de los créditos y el ritmo de crecimiento de la economía nacional.

Aunque hay incertidumbre frente al comportamiento del dólar en 2016, variable importante para pronosticar la venta de carros, GM Colmotores se atreve a expresar que no habrá crecimiento y se registrarán ventas de alrededor de 280.000 unidades, número similar al de este año. Si el dólar continua caro, los precios seguirán subiendo y, aunque en 2015 no se trasladaron totalmente los costos al precio final, sí hay un porcentaje que los empresarios de la industria no van a poder seguir asumiendo, es decir que el aumento de precios deberá reflejar más la devaluación que está golpeando duro al sector.

Con respecto al crédito, en el 2016 será más difícil para las familias acceder a uno de ellos para compra de vehículo, por los anuncios de disminución de los niveles de liquidez de los bancos y corporaciones financieras. Además, deberán enfrentarse a tasas de interés más elevadas. La inflación, que se situó en 6,62% durante 2015, y al parecer continuará al alza, preocupa al Banco de la Republica, que para recomponer esta situación, sube el precio del dinero, cuya tasa de intervención ya está en 6%. Los cuatro aumentos que hizo el banco en 2015 se van a sentir en lo corrido de 2016 y parte de 2017[6].

Pese al escenario macroeconómico, algunos de los empresarios del sector confían en vender más o menos las mismas unidades de 2015, teniendo en cuenta que Colombia es un país que aún tiene mucho espacio para que el carro penetre en los estratos 2, 3 y 4, que es donde está la mayor cantidad de usuarios.

El índice de motorización de Colombia es de seis vehículos por cada mil habitantes, lo que ubica al país en el décimo puesto en relación con los países latinoamericanos. Aunque no se vendan carros nuevos por los fenómenos explicados anteriormente, el mercado de los vehículos usados puede tomar fuerza, pues estos se valorizarán al ser una opción más económica para los consumidores. La otra estrategia es rotar los inventarios de forma más rápida, es decir, que los concesionarios que tienen vehículos que fueron adquiridos con un dólar de 2300 o 2500 pesos puedan promocionar en oferta estos carros.

Así las cosas, la industria automotriz se enfrenta a grandes desafíos en los próximos años, donde será determinante su capacidad de innovación, eficiencia y adaptación a las nuevas situaciones del mercado. Además de la aplicación de medidas gubernamentales efectivas y oportunas que eviten una caída más pronunciada en la producción real, en las ventas y en el empleo.

Conclusiones

La adquisición de un vehículo automotor dejó de ser considerado un lujo, propio de las personas de mayores ingresos y ahora es un bien que adquieren en mayor medida el resto de la población, principalmente como instrumento de trabajo. Así lo concluye Jose Fernando Isaza en la columna del 3 de febrero de 2016, que escribe para el diario El Espectador. En el escrito, Isaza argumenta que el número de autos en lo que puede llamarse estratos de población “rica” es de 205.000 vehículos y que en propiedad de los estratos medio y bajo están los 1’245.000 vehículos restantes (81% de todo el parque automotor) (Isaza, 2016). Es por esta razón que al parecer la políticas que buscan desincentivar el uso del carro y la moto, afecten más a los estratos socioeconómicos medios y tengan impacto en sus ingresos, teniendo en cuenta que para muchos estos medios de transporte son herramientas de trabajo.

Efectivamente hay una contracción en la industria automotriz, pues todos los indicadores de este sector como la producción (ensamblaje), ventas, comercialización y personal ocupado, registran cifras negativas. La causa principal es la devaluación del peso colombiano, pero hay factores relacionados adicionales que han dificultado la situación. Por ejemplo, las dificultades del financiamiento, mayores precios de los vehículos, la baja confianza y disposición a comprar del consumidor bogotano.

Para el 2016, la industria deberá ajustarse a la situación cambiaria, adecuándose a nuevos precios pero compitiendo con innovación en modelos, herramientas y servicios. Una vitrina para esto será sin duda el salón internacional del automóvil 2016 a realizarse en noviembre en Corferias, pues puede motivar las ventas y lograr al menos las de 2015 (283.267 unidades).

Referencias

Diario Portafolio (2015/09/28). Pronóstico reservado para ventas de carros para el 2016

Recuperado de: http://www.portafolio.co/especiales/carros-tendencia-2015-seguridad-y-tecnologia/pronostico-reservado-ventas-carros-el-2016

García, A. (2015/08/30). Periódico El País de Cali. Experto explica porqué por el alza del dólar hoy somos 70% más pobres. Recuperado de: http://www.elpais.com.co/elpais/economia/noticias/experto-explica-porque-por-alza-dolar-hoy-somos-70-pobres

Isaza, J. (2016/02/03). Periódico El Espectador. Ricos. Recuperado de: http://www.elespectador.com/opinion/ricos

Octubre mejor mes del año para Chevrolet (2015/11/11)